Простой и безопасный вариант инвестиций

Всем привет. Безусловно, занятие инвестиционной деятельностью подразумевает риск само по себе. И поэтому, несмотря на то что в заголовке я употребил термин «безопасный», отнюдь не значит что это гарантированный и полностью безрисковый вариант. В описываемом варианте вложений в качестве инвестиционного инструмента мы будем рассматривать облигации. Среди финансовых инструментов облигации действительно один из самых безопасных. Но при этом и доходность по ним невысокая. В данном же случае я подразумеваю безопасный вариант инвестиций больше как подход с точки зрения удобства и безопасности портфеля. Но в любом случае, решение принимать вам.

Коротко про ИИС ( индивидуальный инвестиционный счет )

Друзья, сразу немного оговорюсь, что много про ИИС писать не буду. Во первых, это вопрос объемный сам по себе и заслуживает как минимум отдельной статьи. Во вторых, написано про это много статей, и все типы счетов, все нюансы рассмотрены до мельчайших подробностей. Если интересно — вот качественный материал про ИИС на профильном ресурсе. Рекомендую Тинькофф-журнал, так как написано там все четко, понятно и доходчиво для любой аудитории.

Сейчас же мы коротко рассматриваем именно инвестиционный подход. А для этого нам нужен ИИС типа А, и мы исходим из того что вы знаете что это такое и он уже у вас открыт.

Собственно схема…

Итак, инвестиционный счет мы открыли. Основное преимущество счета в возможности вернуть 13% НДФЛ. Максимальная сумма с которой можно получить налоговый вычет это 400000 рублей. Хотя на счет можно положить до миллиона. Но мы рассматриваем компактную схему с максимальной выгодой, поэтому инвестируем на счет 400000 тысяч.

Конечно, самое главное не забывать про основное условие. Это то что эти 52000 рублей мы должны предварительно заплатить в виде НДФЛ. Собственно этот НДФЛ мы и будем с вами возвращать. Если сумма уплаченного налога меньше 52 тысяч, то вернуть мы сможем соответственно только то что заплатили в бюджет.

Итак, счет открыт, деньги на него заведены. Но мы сделаем еще один шаг. Не будем же мы просто держать на счете 400 тысяч, хотя даже если мы их просто продержим за интерес, мы в любом случае получаем этот налоговый вычет. То есть 13% гарантированного дохода у нас уже есть -:). В общем то не так мало само по себе.

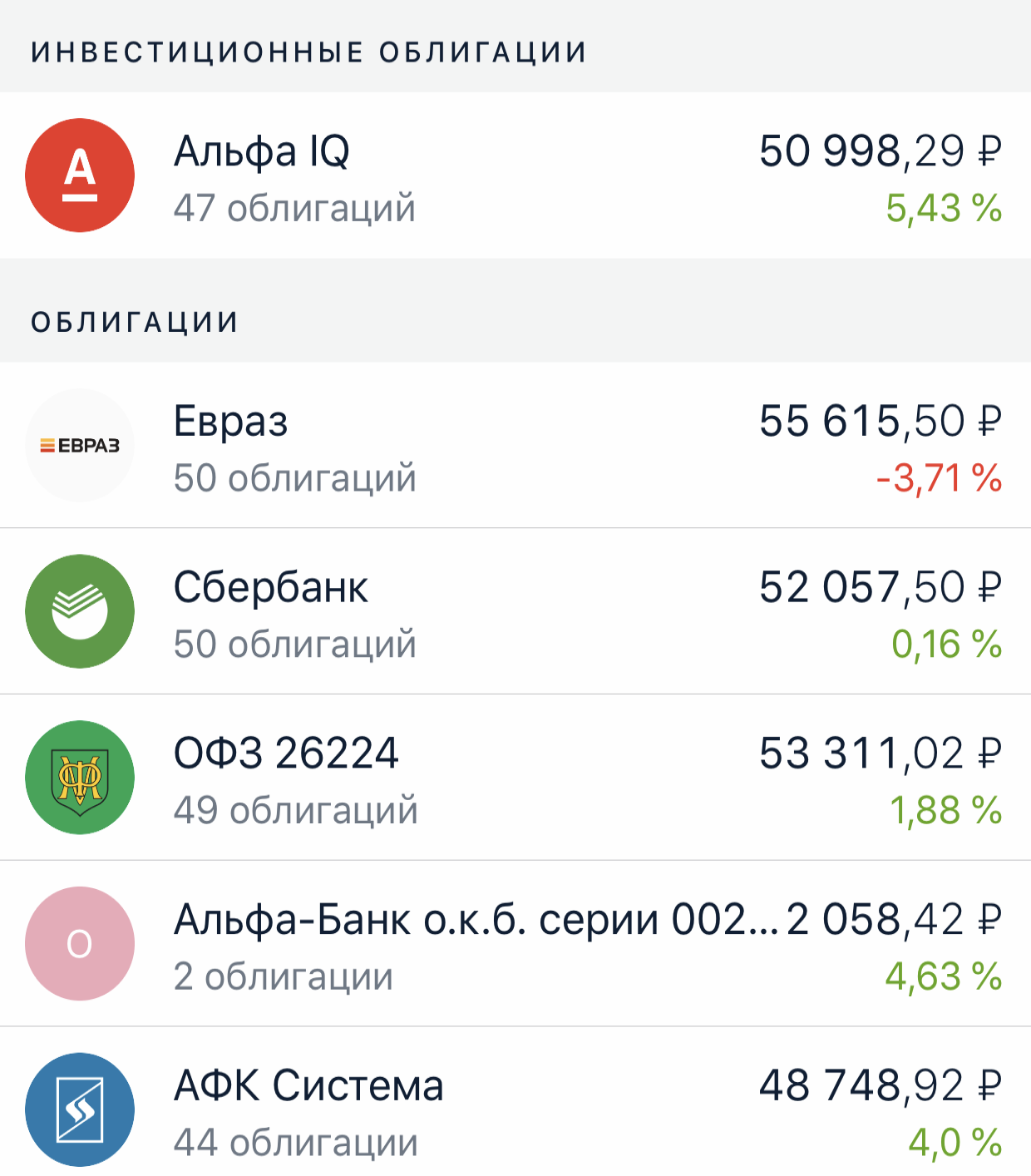

Но основная наша цель — инвестиции. И главное для нас доход увеличить, а не потерять деньги. Мы для этого поступим так же просто и предсказуемо. Просто сформируем облигационный портфель под купонный доход. Я держу облигационный портфель второй год, все больше и больше влюбляюсь в этот инструмент. Ну что поделать, это оказалось наиболее спокойной, удобной и приемлемой формой инвестиций для меня -:). Да, мой доход в общем даже чуть меньше 8% годовых. Но я при этом сплю спокойно. А так же не забываем про сложный процент.

В принципе, возможности для инвестирования на ИИС почти ничем не ограничены, но есть определенные ограничения для работы на зарубежных рынках. Это в общем то понятно, учитывая что налоги нам возвращает Российская Федерация.

Итоговый подсчет и вывод

В общем, сформировать облигационный портфель с доходностью 8 — 10% годовых не составляет особого труда. Для безопасности возьмем 8% , по нижней планке. Что у нас в итоге получается:

Инвестиционный доход облигационного портфеля в виде купона — 32000 рублей.

Налоговый вычет — 52000 рублей.

Итого наша общая доходность по счету в первый год открытия — 84000 рублей.

Общая доходность на счет в размере 400000 — 21% годовых.

По моему вполне неплохо. Это, напомню без всякого напряжения. Мы просто открыли счет, подобрали облигации со средним купонным доходом, и может даже забыли про него. Да, может конечно что то пойти не так. Корпоративные заемщики тоже редко, но все таки объявляют дефолты. В любом случае, доля риска есть и умалчивать про нее нельзя. Но все же в отношении облигационного портфеля риск меньший, чем при инвестициях в акции. Можно собрать дивидендный портфель с целью все делать в максимально пассивной форме. Но события нынешнего марта показывают что акции могут сильно падать, несмотря на доходность. Хотя и бывают такие события раз в десяток лет. Правда никто не даст гарантий, что мы не откроем счет за 3 дня до «начала»…

А вообще, это я просто полюбил облигации. И ищу возможности продолжать инвестировать в них так же просто, легко и удобно, но при этом получать большую выгоду -:).

Комментариев нет:

Отправить комментарий